El día de la liberación fiscal

Sintonía del podcast cortesía de Stormy Mondays (canción "Días mejores"). La redacción de la entrada del blog ha sido realizado por Gonzalo de Escalante Casal, autor del proyecto value4all. Participan también en el podcast Yza Eman y Corina Chocrón, de Píldora Financiera.

Introducción

Todos los españoles saben que cierta parte de sus rentas está destinada al pago de impuestos. Las cotizaciones a la Seguridad Social, el impuesto del IRPF y el IVA son algunos de los factores más conocidos que influyen en que una persona no pueda disfrutar del 100% de sus ganancias.

Sin embargo, estos impuestos y retenciones no son iguales para todas las personas. A medida que una persona va aumentando su salario mensual, también lo van haciendo las tasas impositivas que deberá pagar periódicamente.

El objetivo de esta entrada del blog es ver cuál sería la cuantía media que debería aportar una persona para contribuir a financiar los gastos del Estado en función de su nivel salarial y su situación familiar.

Un concepto muy interesante a la hora de hablar de fiscalidad es el del día de la liberación fiscal. Este día tiene como objeto determinar cuántos días del año trabaja una persona para el Estado y cuántos días trabaja para sí mismo. De esta manera, se hace una separación en la cual se considera que los primeros días del año son empleados para el pago de impuestos y los últimos días son los que una persona trabaja para sí misma. El día del calendario en el que se produce la transición entre estas dos zonas es el día de la liberación fiscal.

Para conocer este día, el primer paso es conocer cuáles son los principales impuestos y retenciones que más influyen en el detrimento de la cantidad que percibimos a final de mes y, posteriormente, se verán cuáles son las principales deducciones fiscales que puede realizar una persona en función de su situación personal.

Los principales impuestos y retenciones son las asociadas a:

- Las cotizaciones a la Seguridad Social: es la fracción del salario que tanto empleados como empleadores deben abonar al Estado como aportación. Dentro de las cotizaciones de la Seguridad Social se puede hacer una distinción entre la cuota que tiene que pagar el propio trabajador y la cuota patronal.

- El IRPF: es el impuesto sobre la renta de las personas físicas. Existen diferentes tramos y a medida que el nivel salarial crecer, también los hacen las bases impositivas de este impuesto.

- El IVA: es el impuesto sobre el valor añadido. El IVA es un impuesto asociado al gasto personal, lo que introduce un alto factor de subjetividad en el cálculo. El pago del IVA medio es entre los 1.200€ y los 1.700€.

Estas bases impositivas no son iguales para todos los españoles, sino que van variando en función del salario y de las circunstancias personales de cada uno. En función de estas circunstancias, las personas pueden obtener ciertas reducciones que les permiten aliviar en cierta medida la presión fiscal. Las principales reducciones son de cuatro tipos:

- Reducciones por rendimientos del trabajo: de forma general existen ciertos gastos deducibles cuyo importe es de 2.000€. La reducción por rendimientos del trabajo cuando éstos son inferiores a 16.825 euros permite la deducción de hasta 5.565€.

- Mínimo personal exento de pagar IRPF: todas las personas pueden deducir hasta 5.500€. En el caso de las personas mayores de 65 años esta cantidad se ve aumentada hasta los 6.700€.

- Cotizaciones a cargo del trabajador: las cotizaciones a la Seguridad Social que tiene que realizar de forma obligatoria un trabajador son cantidades fiscalmente deducibles.

- Deducciones por familia. En función de los hijos que se tenga existen diferentes deducciones. A las personas que tienen un hijo se les aplica deducciones de 1.200€. En el caso de personas con dos hijos las deducciones son de 2.550€.

Cuña fiscal

A continuación, se va a realizar un estudio en el que se mostrará cómo afectan las diferentes tasas impositivas y deducciones fiscales para una persona que esté en su etapa laboral en función de cuál sea su salario anual. Se van a mostrar una serie de tablas en que muestran de forma orientativa cuales son los resultados aproximados de estos valores. Se van a considerar los casos de una persona sin hijos, una persona con 1 hijo y una persona con 2 hijos.

En la primera tabla se puede apreciar cuál sería la cantidad que debería pagar de forma anual una persona en función de su nivel salarial para satisfacer los gastos de la Seguridad Social. También se muestra cuál es la cuota que debería pagar la empresa para completar la cotización del trabajador. Resulta interesante también conocer cuál es el coste laboral total para la empresa, que es la suma del salario pagado al trabajador y de la cuota patronal.

Tabla 1. Cotizaciones a la Seguridad Social y coste laboral

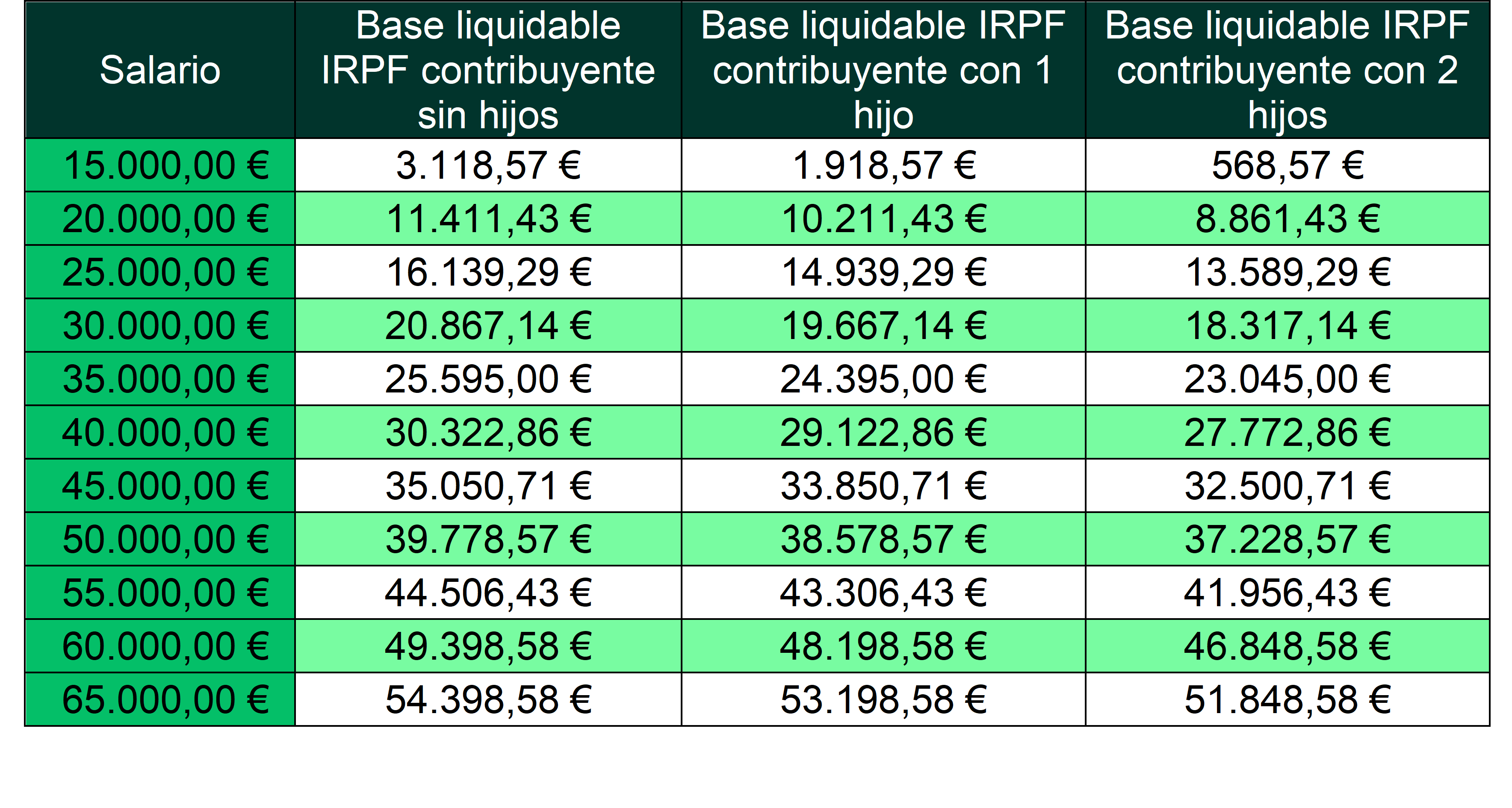

Seguidamente, se muestran cuáles son las deducciones de carácter general según el nivel salarial con el objetivo de conocer la base liquidable, entendida como la cantidad total sobre la que se aplicará el IRPF.

Tabla 2. Deducciones fiscales comunes a los tres grupos

Estas deducciones son comunes para los tres casos estudiados. Para los casos de familias con hijos se aplican las deducciones que se mencionaban con anterioridad (1.200€ para personas con 1 hijo y 2.550€ para personas con 2 hijos) y por tanto la base liquidable es menor.

Tabla 3. Bases liquidables del IRPF

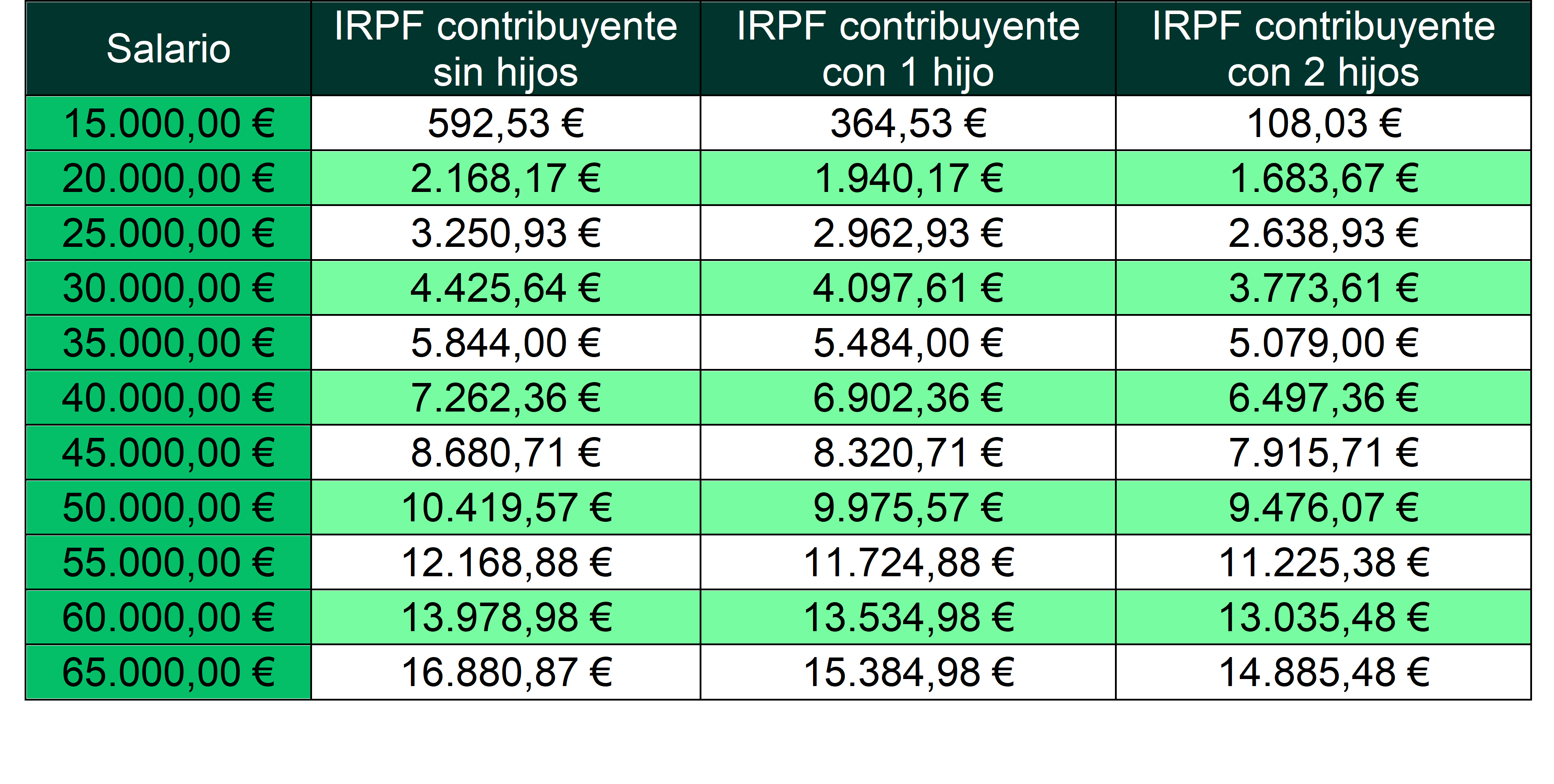

Considerando los diferentes tramos del IRPF según el nivel salarial y aplicándolos a las bases imponibles, se puede conocer qué cantidad tienen que pagar las personas en forma de IRPF de forma anual.

Tabla 4. Tramos IRPRF

La tabla 4 muestra cuáles son los tramos que se consideran típicamente del IRPF; sin embargo, los tramos pueden variar de una Comunidad Autónoma a otra y por ello los cálculos podrían variar también.

Tabla 5. Cantidad total a pagar por impuesto de IRPF

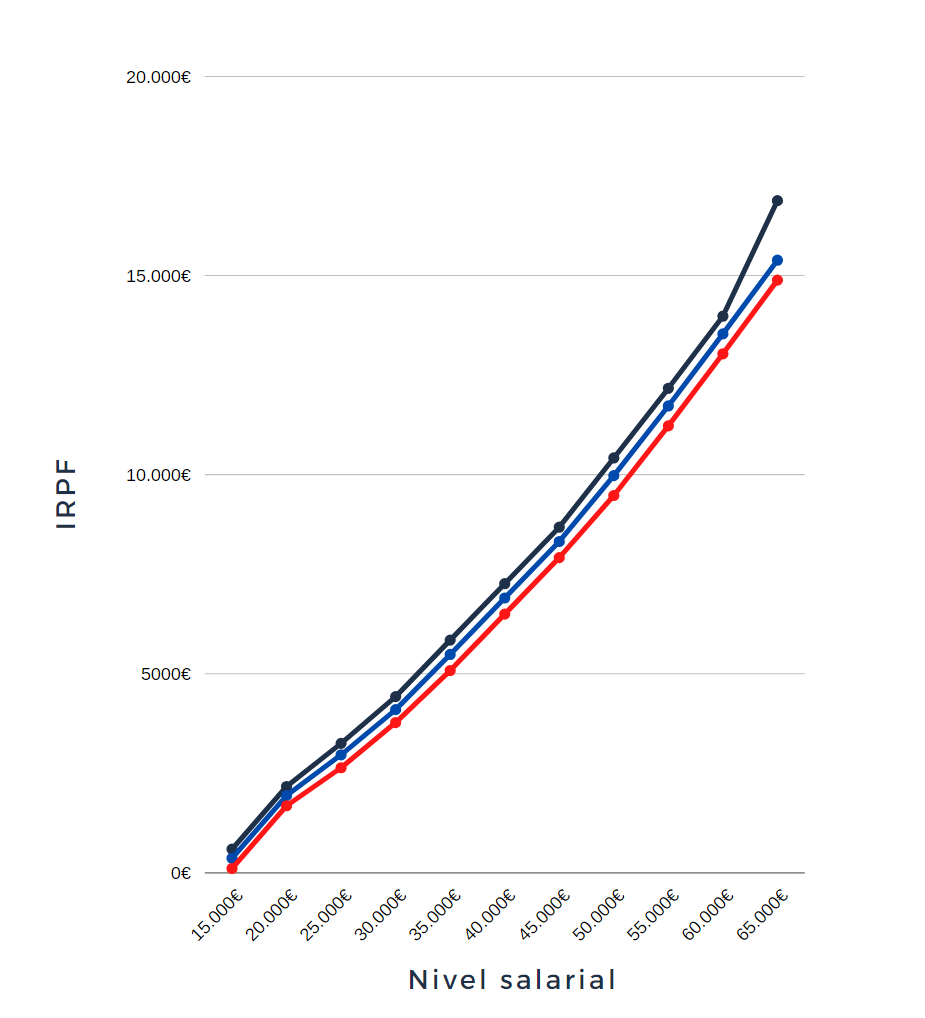

Figura 1. Evolución del pago del IRPF en función del salario.

Una vez conocidos los valores de las cotizaciones de los trabajadores y las empresas a la Seguridad Social, el valor de los impuestos asociados al IRPF y el coste laboral en el que incurren las empresas por el hecho de tener trabajadores a su cargo, se puede conocer cuál es la cuña fiscal que soportan las personas en España. Este concepto muestra cuál es el peso real de los impuestos relacionados con el trabajo en España.

Tabla 6. Cuña fiscal para contribuyentes sin hijos

Tabla 7. Cuña fiscal para contribuyentes con 1 hijo

Tabla 8. Cuña fiscal para contribuyentes con 2 hijos

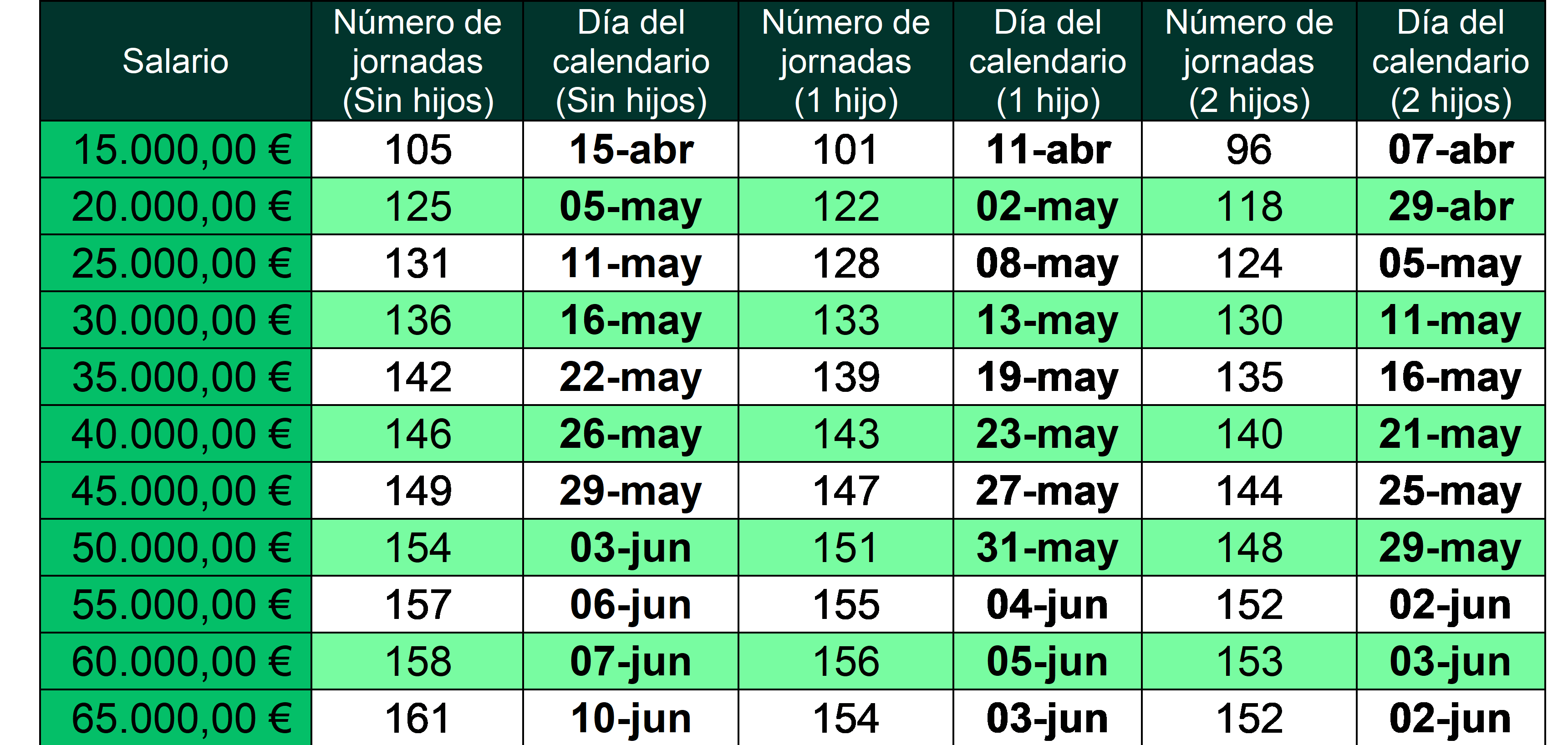

Día de la liberación fiscal

Para calcular el día de la liberación fiscal hay que tener en cuentas las diferentes retenciones e impuestos destinados al pago de gastos del Estado. Sin embargo, como se ha comentado con anterioridad, el IVA es un impuesto que tiene asociado una fuerte componente subjetiva y difícil de cuantificar con precisión para cada rango de salario.

Para el cálculo del día de la liberación fiscal mostrado en este artículo únicamente se han tenido en cuenta el impuesto del IRPF y las cotizaciones a la Seguridad Social.

En la siguiente tabla se muestra cuántas jornadas salariales debería destinar un trabajador al pago de impuestos y otros gastos del Estado según su nivel salarial. También se puede observar con qué día del calendario se corresponde.

Tabla 9. Día de la liberación fiscal

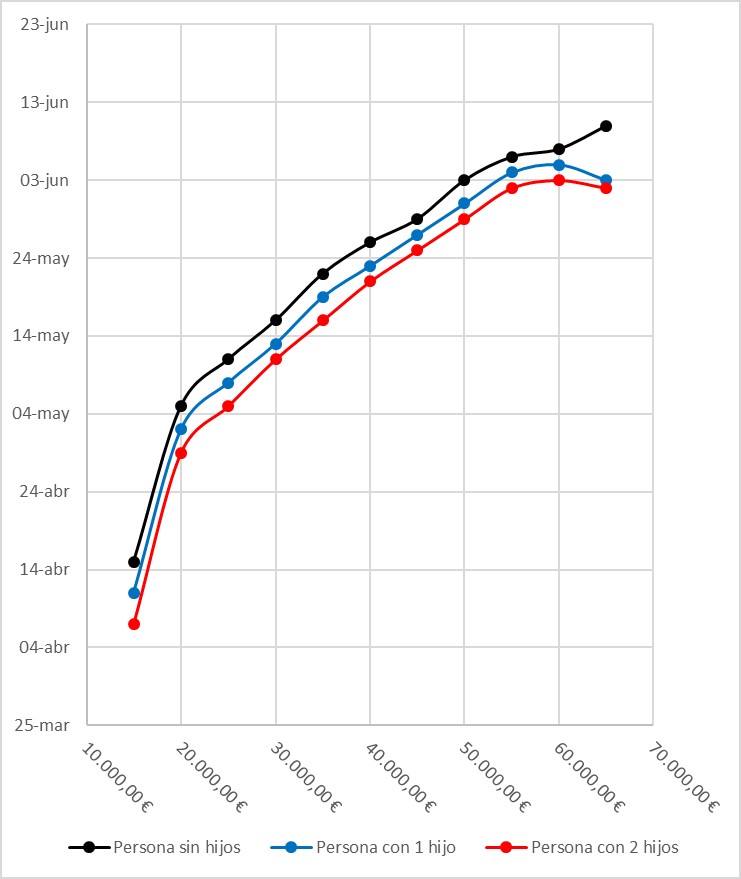

Figura 2. Día de la liberación fiscal en función del salario.

El salario más frecuente en España en 2020 fue de 18.468 €. Con ese dato en mente, las fechas de liberación fiscal serían 3 de mayo para las personas sin hijos, 1 de mayo para las que tengan un hijo, y 27 de abril para las que tengan dos hijos.

Key Takeaways (KTs):

KT1 – Una de las cuestiones de mayor discusión entre economistas es el nivel de intervención del Estado en la economía.

KT2 – Hay economistas que defienden que un alto intervencionismo mejora la eficiencia de los mercados. Ejemplos de esos economistas pueden ser Stiglitz, Krugman o Piquetty. Otros, por el contrario, defienden que la eficiencia es mayor cuando el Estado no interviene en la economía. Dentro de este grupo tendríamos la escuela austriaca de economía (Hayek, Mises), la escuela de Chicago (Milton Friedman) y los liberales como Daniel Lacalle o Juan Ramón Rallo.

KT3 – Aunque estos grupos de economistas no lleguen a ponerse de acuerdo, y ambos tengan premios Nobel de economía que demuestran la importancia de sus planteamientos, hay una cosa que sí es sabida: el extremo del intervencionismo es la economía planificada, como el caso de la Venezuela de Chávez y Maduro. Y os podemos decir que ese no es un caso de éxito económico.

KT4 – Ya hemos hablado en el proyecto de la importancia del ahorro en el largo plazo para tener una buena salud financiera.

KT5 – Para poder ahorrar, una de las cuestiones principales es que el Estado se quede con una menor parte de tus ingresos provenientes del trabajo. El pago de impuestos debe ser el suficiente para mantener unos servicios básicos del Estado, pero no tan altos como para desincentivar el trabajo.

KT6 – Con esa idea en mente se define el concepto de día de la liberación fiscal, que hemos presentado en este artículo. En estas fechas es el día de la liberación fiscal para el salario más frecuente en España en 2020: 18.468 €, que corresponde al 3 de mayo para las personas sin hijos, 31 de abril para las que tengan un hijo, y 27 de abril para las que tengan dos hijos.

Este trabajo se ha desarrollado bajo la licencia Creative Commons reconocimiento-no comercial-sin obra derivada.

Este trabajo se ha desarrollado bajo la licencia Creative Commons reconocimiento-no comercial-sin obra derivada.

Notas:

El proyecto value4all es un proyecto divulgativo sin ánimo de lucro. No somos una gestora ni comercializadora de acciones y/o fondos, ni aceptamos publicidad de comercializadoras para preservar la independencia del proyecto.

Los fondos que deposites en renta variable (acciones) no están garantizados. El capital invertido queda por lo tanto sujeto a las subidas y bajadas del mercado. Debes por lo tanto considerar la inversión en Bolsa como un vehículo adecuado para tus ahorros en el largo plazo, esto es, el destino del ahorro que estás seguro de no necesitar en un horizonte de 8-10 años. En caso contrario, el riesgo de que acabes teniendo menos dinero del depositado es muy alto.

Artículos relacionados

Comentarios

No hay comentarios por el momento. Sé el primero en enviar un comentario.

By accepting you will be accessing a service provided by a third-party external to https://www.value4all.es/