Industrials / Aerospace & Defense

Introducción a la industria

La industria aeroespacial y de defensa se encuadra dentro del sector industrial, sector integrado por aquellas empresas que fabrican maquinaria, herramientas y productos industriales, y compañías dedicadas al transporte y servicios logísticos. Esta industria pertenece al súper sector Sensitive, sector Industrial, industria Aerospace & Defense dentro de la clasificación de Morningstar.

El análisis ha sido realizado por Sol Villegas, autora del proyecto value4all.

Algunas de las empresas cotizadas que pertenen a esta industria son:

General Electric

Lockheed Martin Corporation

Raytheon Technologies

Airbus

General Dynamics

Boeing

Northrop Grumman

BAE Systems

Thales

Safran

De todas ellas, hemos preferido analizar las siguientes

Airbus

Northrop Grumman

Lockheed Martin

Boeing

General Dynamics

La industria A&D incluye todas las actividades relacionadas con el desarrollo, la producción, el mantenimiento, la asistencia y la comercialización de aeronaves (aviones, helicópteros, vehículos aéreos no tripulados, misiles, etc.), naves espaciales y cohetes, así como los distintos equipos asociados a los mismos (sistemas de propulsión, navegación, etc.).

El sector industrial pertenece a su vez al súper sector “sensitive” o sensible. El súper sector sensible incluye industrias que fluyen y refluyen con la economía general, pero no de forma severa. Los sectores sensibles se sitúan entre los sectores defensivos y los cíclicos, ya que no son inmunes a una recesión económica, pero tampoco se ven gravemente afectados por ella.

Como principales particularidades se pueden destacar las siguientes:

- El tamaño es un factor competitivo de gran relevancia en el sector A&D debido a los elevados costes de las inversiones. Las empresas tardan en recuperar las inversiones realizadas, debido a los largos ciclos de desarrollo de los productos y a su complejidad.

- El sector tiene una estructura empresarial liderada por una serie de grupos industriales, sustentados en una red de empresas subcontratadas, con una alta dependencia entre ellos.

- Es una industria altamente jerarquizada con número limitado de actores sometidos a una elevada presión competitiva entre ellos

- Industria estructuralmente exportadora y que requiere de un mercado internacional para su supervivencia.

- Es un sector muy concentrado en el mundo y en que sus principales compañías se han restructurados por medio de fusiones y adquisiciones en las últimas décadas

- El sector A&D se considera “tutelado” como consecuencia de la elevada influencia que los gobiernos ejercen en él

- Los clientes de este sector son principalmente instituciones de gran envergadura como gobiernos, estados o instituciones estables como fuerzas de seguridad, aerolíneas y agencias espaciales

- La entrada de nuevos competidores en la industria A&D no supone una amenaza elevada para las empresas del sector

La industria A&D posee un mercado creciente, que incluye tanto a los fabricantes de aeronaves, materiales y componentes, como a los desarrolladores de tecnología y centros de investigación. Si bien este sector ha experimentado un notable desarrollo en las últimas décadas, en los próximos años deberá confrontar grandes retos: la creciente competitividad entre distintos agentes del sector, la incertidumbre económica derivada de la pandemia de la COVID-19, el encarecimiento de la energía y la necesidad de reducir emisiones para adaptarse a las nuevas exigencias energéticas.

Tras la pandemia de COVID-19 se aprecian diferencias sustanciales en la recuperación de ambos sectores. En líneas generales, se espera que la aviación comercial tenga una lenta recuperación mientras que la industria de defensa se mantendrá en niveles anteriores o mayores gracias, en gran medida, a la determinación de los países de mantener o incluso intensificar sus recursos y programas militares.

Esta recuperación estará marcada fundamentalmente por el auge de tendencias y avances tecnológicos, entre los que destacan el aumento de demanda de la propulsión eléctrica y con hidrógeno en la aviación, el desarrollo de naves y sistemas hipersónicos, gemelos digitales, cuántica, etc.

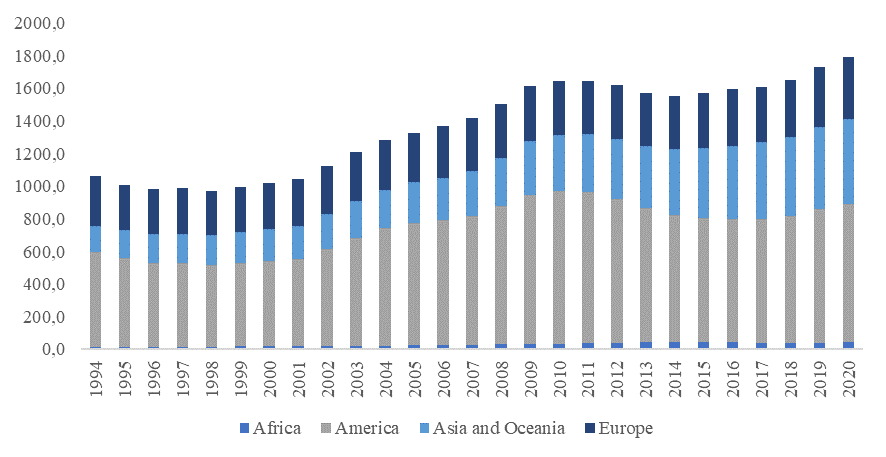

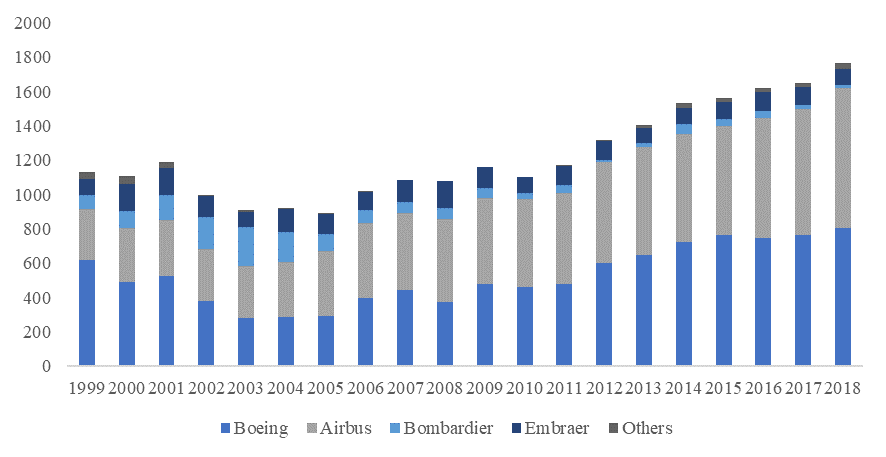

El crecimiento de la industria A&D ha sido constante en los últimos años. Datos obtenidos por el SIPRI, instituto internacional independiente dedicado a la investigación sobre conflictos, armamento, control de armas y desarme, han revelado un crecimiento del gasto militar casi generalizado en los cinco continentes a lo largo de las últimas décadas como se puede ver en la figura 1. Por su parte, en la figura 2, vemos que el crecimiento de la industria aeroespacial ha sido asimismo muy significativo.

Figura 1. Gasto militar por región en billones de dólares constantes, a precios y tipos de cambio constantes de 2019.

Figura 2. Número de aviones añadidos a la flota mundial de aeronaves entre 1999 y 2019, por fabricante (en unidades).

Se han presentado estos dos gráficos juntos para poner de relevancia principalmente el auge en la inversión en las EERR en los últimos años, siendo las tecnologías solar y fotovoltaica las que mayor inversión reciben, pero aun así, la tecnología renovable con mayor potencia instalada sigue siendo, con mucha diferencia, la energía hidroeléctrica. Esto se debe a la gran presencia histórica que tiene esta tecnología debido a su facilidad de implantación (se pueden usar embalses ya construidos cuya finalidad primera era el abastecimiento de agua) y su inmediata obtención de energía eléctrica así como su cercanía a los núcleos urbanos.

La energía solar acapara casi la mitad de las inversiones en EERR (46%) seguida por la eólica onshore (29%). La eólica offshore gana cada vez más relevancia, recibiendo prácticamente la misma inversión que la energía hidroeléctrica actualmente, y estando en aumento su capacidad instalada año tras año.

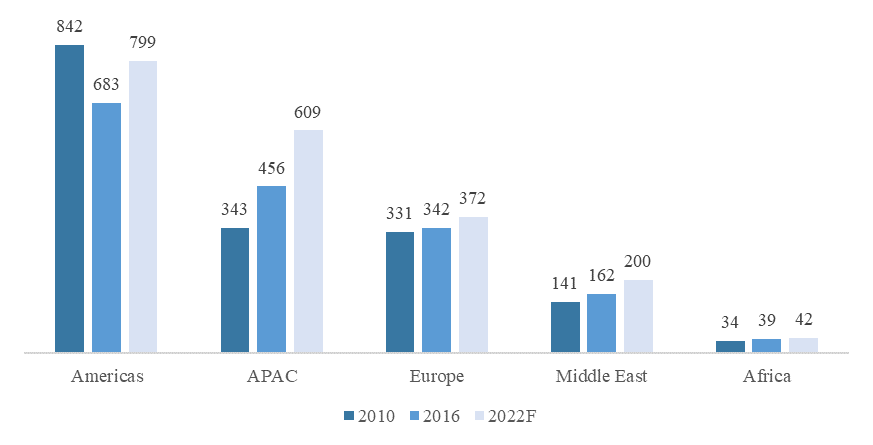

La industria A&D se encuentra fuertemente segmentada. El mercado de la aviación comercial se concentra fundamentalmente en Europa, Asia y América del Norte, que dispone de un mercado integrado y un sector aéreo liberalizado. El sector de la aviación en América Latina y el Caribe ha crecido en los últimos años, pero las infraestructuras y el aumento de los impuestos sobre la venta o el uso del transporte aéreo son obstáculos para la generación de beneficios económicos. África continúa siendo el continente con más potencial de desarrollo y Oriente Medio se sitúa a la vanguardia del crecimiento de la aviación y la remodelación de los mercados mundiales de larga distancia elevando su posición de hub para conectar Europa y Asia-Pacífico.

Por su parte, las empresas mundiales de defensa dependen históricamente de Estados Unidos y Europa para intensificar su enfoque en el crecimiento de mercados como la India y Oriente Medio. Este hecho acentúa la marcada localización en la distribución regional del sector, muy condicionada por los recursos económicos de sus principales inversores y clientes. De esta forma, el gasto militar posee una distribución altamente heterogénea en los distintos continentes.

Figura 3. Gasto militar por región (US$ billion). Fuente: Deloitte y Elaboración Propia

Análisis de la industria

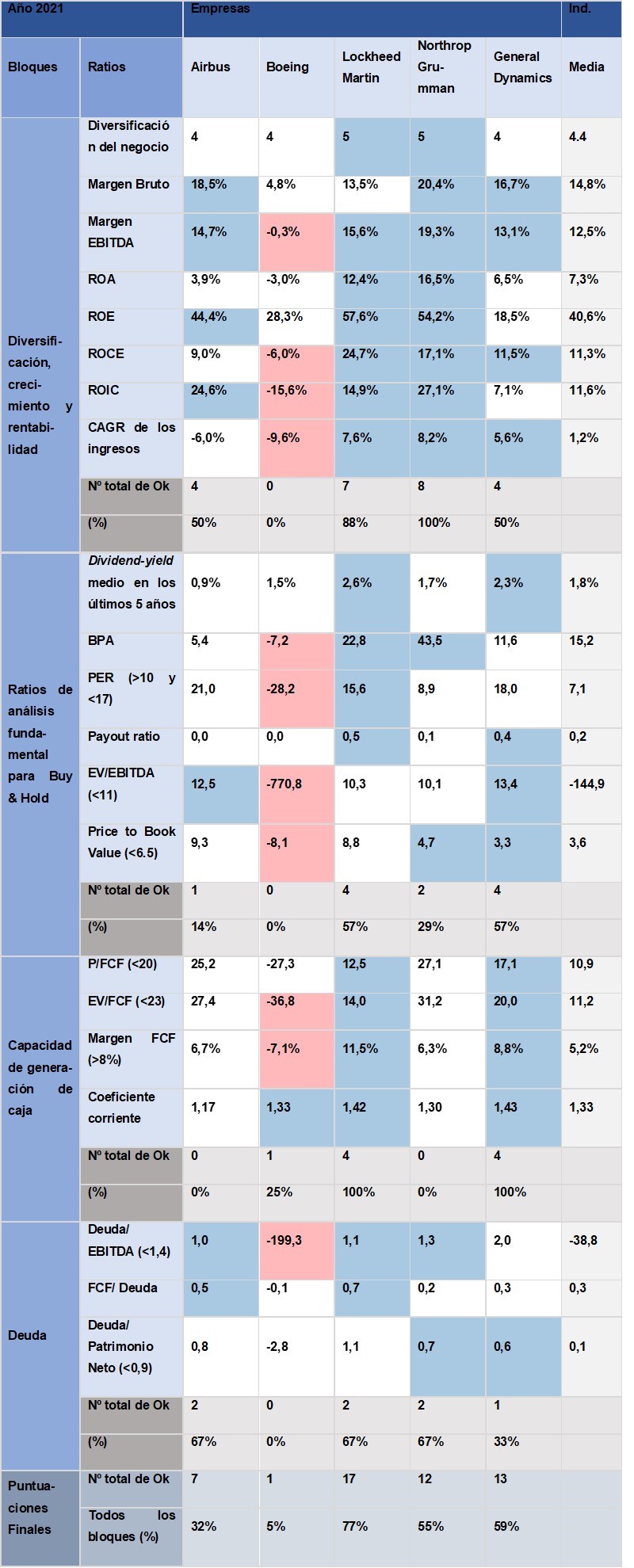

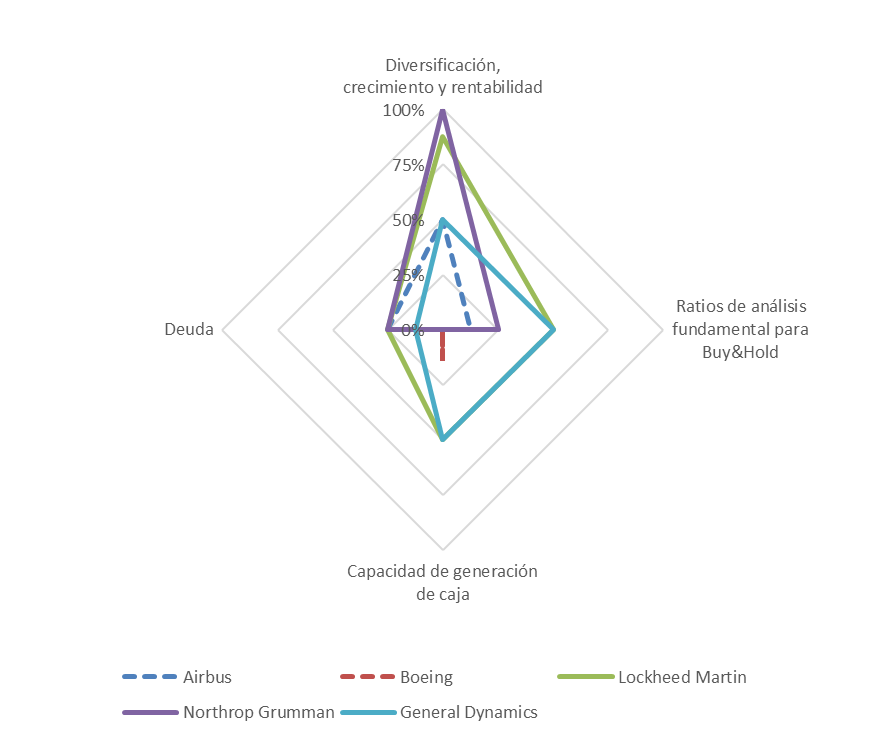

Tras la realización del análisis fundamental las cinco empresas líderes de la industria A&D, en las siguientes líneas se muestra en cuáles de estas compañías será más conveniente y adecuado invertir de acuerdo a la estrategia de inversión Buy&Hold seleccionada.

De esta manera, se muestran en la tabla los ratios y aspectos cualitativos más importantes a tener en cuenta para poder realizar una comparación entre ellas. Los criterios y valores guía de cada uno de los ratios se han establecido teniendo en cuenta tanto la estrategia seleccionada como el sector e industria a la que pertenecen estas compañías.

Se han resaltado en color azul todos los valores que cumplen con las condiciones impuestas a cada ratio correspondiente, de tal manera que se han contabilizado todos ellos para cada empresa, obteniendo el porcentaje de cumplimiento tanto de cada uno de los bloques como global.

Así pues, puede comprobarse que, en conjunto, las tres empresas de entre las cinco estudiadas que resultan más rentables para comprarlas y mantenerlas en una cartera de inversión a largo plazo resultan ser Lockheed Martin con 17 ratios favorables sobre los 21 ratios considerados, General Dynamic con 13 y Northrop Grumman con un total de 12 ratios favorables.

Como resumen de los análisis efectuados, queremos destacar lo siguiente de cada empresa.

Airbus

Boeing

Lockheed Martin

Northrop Grumman

General Dynamics

Por tanto, se puede concluir que las tres mejores empresas de la industria analizada para llevar a cabo una estrategia de inversión Buy&Hold serían

Lockheed Martin

General Dynamics

Northrop Grumman

Estos resultados se exponen gráficamente en la siguiente figura radial:

Notas

Estos análisis han sido realizados con los datos de los informes anuales de 2021. No nos hacemos responsables de su posible inexactitud o falta de veracidad.

Como cualquier análisis de empresas cotizadas, los nuestros están sujetos a la subjetividad del analista que los ha realizado. No realices ninguna inversión sin revisar tú mismo que dicha inversión te conviene.

El proyecto value4all es un proyecto divulgativo sin ánimo de lucro. No somos una gestora ni comercializadora de acciones y/o fondos, ni aceptamos publicidad de comercializadoras para preservar la independencia del proyecto.

Los fondos que deposites en renta variable (acciones) no están garantizados. El capital invertido queda por lo tanto sujeto a las subidas y bajadas del mercado. Debes por lo tanto considerar la inversión en Bolsa como un vehículo adecuado para tus ahorros en el largo plazo, esto es, el destino del ahorro que estás seguro de no necesitar en un horizonte de 8-10 años. En caso contrario, el riesgo de que acabes teniendo menos dinero del depositado es muy alto.

Más información

El proyecto Value4all no da recomendaciones de inversión. Tan solo pretende facilitar el proceso mediante un análisis fundamental de empresas realizado por los autores del proyecto.

No obstante, es importante resaltar que para llevar a cabo de la mejor manera una estrategia a largo plazo como la seleccionada es necesaria una adecuada diversificación, tanto en empresas como en sectores e industrias.

Por ello, bajo ningún concepto sería recomendable invertir el 100% de la cartera de inversión en Lockheed Martin, General Dynamics y Northrop Grumman, sino que estas proporciones formarían parte de una cartera global, para la que las recomendaciones de Value4All son:

- Invertir un 50% de la cartera en el súper sector defensive, y el otro 50% repartirlo entre los otros dos súper sectores (cyclical y sensitive).

- No invertir más del 15% del total de la cartera en una única industria.

- No invertir más del 5% de la cartera en una misma empresa.

- Diversificar temporalmente las entradas, es decir, ir haciendo entradas parciales en cada valor e ir completando en función de la evolución del precio.

Por tanto, esto obliga a tener al menos 20 empresas en cartera de 5-6 industrias distintas, como mínimo.

- Airbus - 2021 Financial Statements. https://www.airbus.com/sites/g/files/jlcbta136/files/2022-03/AIRBUS%20FY2021%20FINANCIAL%20STATEMENTS%20DS.pdf

- Boeing - The Boeing Company 2021 Annual Report

https://s2.q4cdn.com/661678649/files/doc_financials/2021/ar/The-Boeing-Company-2021-Annual-Report.pdf

- Lockheed Martin - 2021 Annual Report

https://www.lockheedmartin.com/content/dam/lockheed-martin/eo/documents/annual-reports/lockheed-martin-annual-report-2021.pdf

- Northrop Grumman –2021 Annual Report

https://www.northropgrumman.com/wp-content/uploads/2021-Annual-Report-Northrop-Grumman-1.pdf

- General Dynamics – 2021 Annual Report

https://s22.q4cdn.com/891946778/files/doc_financials/2021/ar/GD_2021-AR_Final_Bookmarked.pdf